インボイスって適格請求書ってご存知ですか?

インボイス制度が迫ってきています。

インボイス制度を簡単に表現をすると、

「インボイス制度(適格請求書等保存方式)とは、適切な消費税計算と税控除のため、2023年10月から施行される新しい制度」となります。

つまり、制度開始後、売り手側は所定の記載要件を満たしたインボイス(適格請求書)を発行する必要があります。

2023年10月のインボイス制度施行後、売り手側が要件を満たしたインボイス(適格請求書)を発行しないと買い手側は消費税の仕入税額控除を受けられなくなってしまいます。

その場合、買い手側の納税額が増えてしまうため、売り手側は取引を避けられ、受注機会を失う恐れがあります。

・インボイス発行側(売り手側)

インボイス発行側は「適格請求書発行事業者」の登録をした上で、記載要件を満たしたインボイスを発行、その写しを保存する必要があります。

・インボイス受領側(買い手側)

仕入税額控除の適用を受けるためには、記載要件を満たしたインボイスと帳簿の保存が必要になります。

適格請求書の記載内容とは?

適格請求書(インボイス)には、「区分記載請求書等保存方式」で記載が必須とされる項目に以下の項目を追記する必要があります。

・適格請求書発行事業者登録番号

・適用税率

・消費税額など(軽現在率対応が必要です)

請求書には、決まった形式はありません。

消費税の端数処理に注意

インボイス制度では、適格請求書に記載する「消費税額等」の計算方法が決められており、端数処理のルールもあります。

消費税は、明細ごとに計算をして合計をするのでなく、適格請求書の税率ごとの合計金額について計算を行います。

そのため、例えば明細ごとに消費税の表示が必要な場合は、按分処理など事前に取り決めをしておく必要が出てきます。

※アレコレナでは明細ごとの表示をせず、各税率ごとの合計金額をもとに計算をしています。

適格請求書発行事業者登録番号の取得

課税事業者としての登録が必要です。

2023年3月31日までに登録が必要でしたが、いまでも受付はしているようです。

自分で電子申告もやってみましたがすごく時間がかかります。

税理士事務所などに依頼したほうが、手間がかからず早いです。

この際、自動的に課税事業者となるため、税の相談などをされることをおすすめします。

少しでも手間を省きたい

免税事業者などからの課税仕入については仕入税額控除の対象にならないため、適格請求書と適格請求書ではない書類を区別して管理する必要がありますが、インボイス登録番号が間違えていないかの確認も必要となります。

これについては、国税庁のホームページで確認を刷る必要が出てきますが、膨大な手間が必要となってきます。

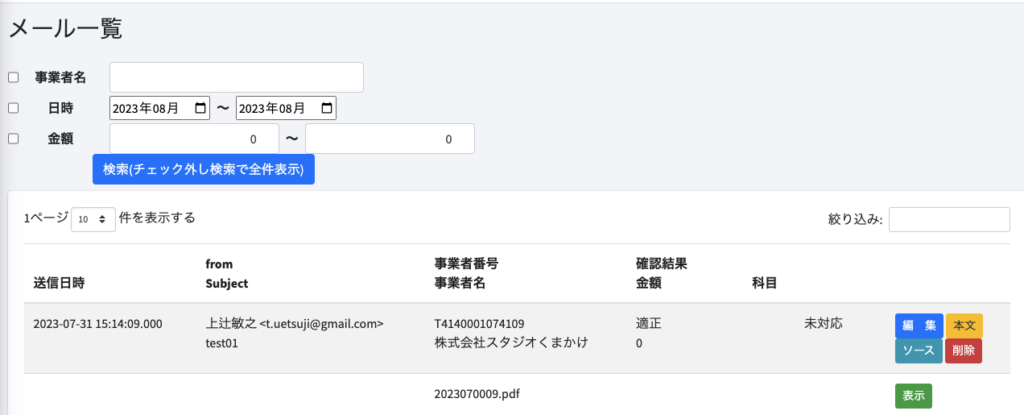

弊社では、まず自社での利用を想定しサービスを開発しました。

メール添付もしくは、画像をサービスにアップロードすると自動的に適格請求書発行事業者のチェックを実施します。

資料の保存、検索など電子帳簿保存法にも対応しています。

記載内容のチェックをしたいなど、まだ課題は有るため、今回ベータバージョンとしてフリーでお使いいただけるように開放しています。

ぜひご利用いただきご意見をいただけましたら幸いです。